HOME > 世界のSUV市場と自動車各社の成長戦略

調査報告書:世界

世界のSUV市場と自動車各社の成長戦略

各社の収益を支える主要製品となったCUV/SUV電動車開発でも競争焦点に

- 日欧米韓中の自動車各社のCUV/SUV製品戦略と生産体制、収益貢献度を詳説!!

- 北米、中国、欧州、日本など主要地域のCUV/SUV市場の構造と特性を分析!!

- 各社の主要製品の諸元を比較、モデル間・ブランド間の競争関係を整理!!

- 自動車各社のCUV/SUVの電動化戦略・関連動向を掲載!!

2000年代中盤以降、世界の小型自動車市場ではCUV/SUVの人気上昇が続いています。運転のしやすさ、室内空間の広さ、乗員の視界の高さ、荷物の積み込みやすさなどが消費者の心を掴み、従来のオフロード仕様のニッチなモデルから、都市部での使用を想定した一般的でメインストリームとなるモデルへと変わりました。

各国の小型自動車市場を見てもCUV/SUVの人気の高まりは顕著で、米国と中国では4割、欧州(西欧)では3割を超え、米国であればラージカー、欧州であればCハッチバック、中国であればセダンといった従来の主要セグメントに匹敵、あるいは凌駕する規模まで拡大。米国、西欧、中国ではいずれも最大セグメントになっています。また、CAFEやCO2規制など各国の環境規制対応策として、各国政府や自動車各社が開発を進めるBEVやPHEVの主戦場となるのもCUV/SUVであり、その点でも注目度が高まっています。

世界の主要自動車メーカーもCUV/SUV製品開発、拡充には力を入れており、コンパクトからラグジャリーまでのセグメントを隙間なく埋め、各製品の競争力強化に余念がありません。メーカーによっては収益の大半をCUV/SUVが支えている構図にもなりつつあります。

日米中欧など世界の主要国・地域の特性も交えた市場分析を行うほか、主要自動車メーカーのCUV/SUV製品に関する戦略(生産体制、製品開発など)を詳しくまとめました。

当案内をご高覧頂き、関係部署ともご相談の上、ご採用賜りますようお願い申し上げます。

ユーザー登録(ログイン)後、リンク箇所をクリックしていただくと、ページ見本(PDF)がご覧になれます。

| ▼1章へ | ▲PAGE TOP |

総論 |

|

世界のSUV市場と自動車メーカーの戦略

|

|

総論: 世界のSUV市場、2018年に2,800万台超、自動車メーカーにとっての主力製品に | |

◇世界のSUV市場は2018年に推定2,800万台強 | |

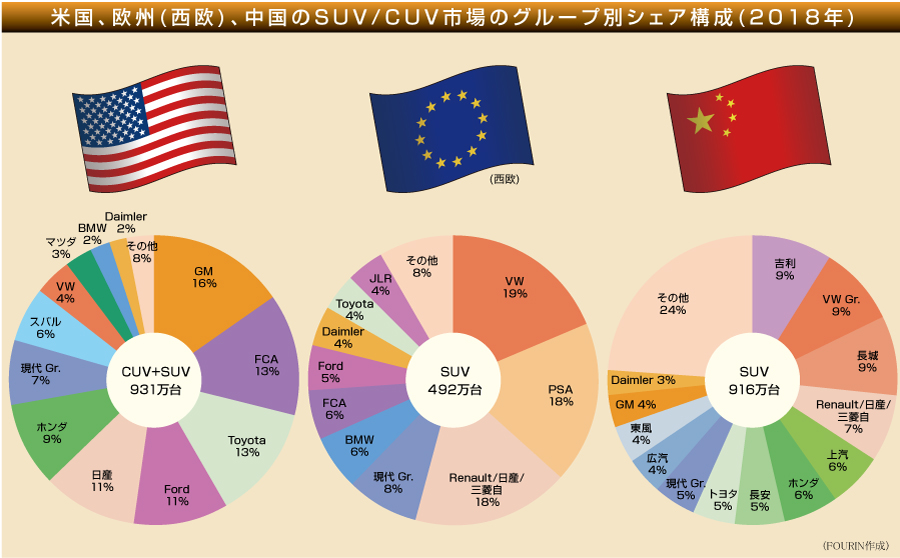

◇グループ別SUV販売はVWグループが首位 | |

◇SUVの電動車、数は少ないが各社とも投入の姿勢 | |

| ▲総論へ / ▼2章へ | ▲PAGE TOP |

第1章 |

|

世界主要地域・国のSUV市場

|

|

◇米国:CUV/SUV比率は47.1%に拡大 | |

◇カナダ:コンパクトCUV市場が初の50万台超 | |

◇メキシコ:CUV/SUV比率は22%と米国に比べ低水準 | |

3. 西欧: SUV販売台数500万台、市場シェア35%まで拡大、 小型中心に5年連続で二桁増続く | |

◇西欧のSUV市場は2018年まで22年連続で増加 | |

◇モデル別首位は2018年に日産QashqaiからVW Tiguanに交代 | |

◇ 小型SUVでは製品の種類・幅が広がる、 高級・大型SUVでは8万ユーロ超の超高級価格帯の製品が増加 | |

◇SUVの電動車も徐々に増加 | |

4. 中国: 乗用車市場に占めるシェアは4割を突破、 モデル数は500超、中国系と外資系が製品競争力競う | |

◇メーカー・販売元別シェアの推移とSUV比率 | |

5. 日本: 新規モデル追加や全面改良車の拡販が奏功、 2018年のSUV比率は13%で拡大傾向維持 | |

| ▲1章へ | ▲PAGE TOP |

第2章 |

|

世界主要メーカーのSUV製品戦略

|

|

1. VWグループ: Tiguan、Q5は西欧でセグメント上位、北米、中国、 インド等での販売拡大に向けMQBベース車重視 | |

◇ターゲット市場を重視した生産体制構築 | |

◇SUV販売台数は2012年から2倍以上に拡大 | |

◇Renault/日産のSUV製品は共通プラットフォームを主体に開発 | |

◇ 電動車は2022年までにBEVを12モデル、PHEVはRenault/日産車にも 2020年以降設定開始 | |

3. トヨタ: C-HRやLexus NX、UXなどSUV製品拡充、 当面はHEVに注力するがBEVやPHEV展開も計画 | |

◇SUVの製品ライン拡充とTNGAへの集約進める | |

◇C-HR、RAV4の生産体制整備 | |

◇SUV販売台数が2012年比2倍以上の規模に拡大 | |

4. GM: 拡大する需要対応でCUV/SUV/ピックアップ重視鮮明に、 市場は米州と中国に軸足置き収益拡大目指す | |

◇米国:堅調な伸び維持 | |

◇中国:米中貿易摩擦の影響などで販売は減少傾向 | |

5. 現代/起亜: ミニから大型まで幅広いSUVの市場投入で拡販狙う、 販売不振の乗用車を補う製品ラインアップ構築目指す | |

◇米国:CUV比率拡大も更なる製品投入へ | |

◇西欧:安定的に増加傾向維持 | |

◇中国:地場の民族系に対し価格面で劣勢 | |

◇電動化対応:2019年以降に急速に進む | |

6. Ford: CUV/SUV含む小型トラックへの注力を明示、 製品ライン拡充や生産能力増強を推進 | |

◇CUV/SUV製品ラインを拡充 | |

◇CUV/SUV向けプラットフォームは4つに集約 | |

◇2022年までに9モデルで電動パワートレイン設定 | |

◇欧米亜で生産体制整備 | |

◇中国および西欧でのSUV比率の伸びが顕著 | |

7. ホンダ: CR-VとHR-V/Vezelのグローバル戦略2モデルを軸に展開、 地域専用車を設定するも上位モデルでは苦戦 | |

◇SUV製品はグローバルモデル2種と地域専用車で構成 | |

◇SUVの国別販売規模と製品構成 | |

8. FCA: Jeepに経営資源集中し世界製販規模200万台へ、 Alfa Romeo、MaseratiのSUV製品も強化 | |

◇Jeepを軸にCUV/SUV製品を強化 | |

◇電動車はほぼ全モデルに設定予定 | |

9. PSA: 収益力強化に向けSUV製品を積極投入、 B-SUVはBEV、C-SUVはPHEV展開進める | |

◇SUV製品ラインを積極的に拡充 | |

◇欧州、アフリカでSUV生産体制整備 | |

◇西欧、中国ともに2012年比で規模、比率ともに拡大 | |

10. Daimler: C/E/SクラスベースのSUV製品を強化、 2019年以降EQブランドの電動SUVを投入予定 | |

◇SUVはCから高級、ラグジャリーSUVまでが揃う | |

◇アーキテクチャは4種類、次世代への切り替え進む | |

◇SUV生産は世界4拠点体制 | |

◇SUV世界販売は3年間で倍の117万台に | |

11. BMW: 2019年までにBからラグジャリーまで製品をフルライン化、 2020年にBEVのSUV第1弾iX3を発売 | |

◇ BMWブランドではX1からX7までフルライン揃い、Mini、Rolls-Royceの 3ブランド全てでSUVを展開 | |

◇売れ筋はX3/X5からX1へ | |

12. その他日本メーカー: 海外市場向け戦略SUVを軸に製品の拡充図る | |

◇スバル、CUV/SUV比率は推定7割を突破、電動車も拡充 | |

◇ スズキ、Jimny/Jimny Sierraを2018年に改良、SUV世界販売台数は 50万台を超えるが販売に占める比率は17%に留まる | |

13. 吉利汽車/Volvo Car: 需要享受に向けSUVライン拡充、 販売に占めるSUV比率はともに5割超 | |

◇吉利は2017年以降ラインアップ拡充、Volvo Carは小型SUV市場に参入 | |

◇ 吉利は宝鶏工場をSUV専用拠点として活用、Volvo CarはCMAベースと SPAベースで拠点を住み分け | |

◇西欧、中国、米国で販売台数、比率ともに拡大 | |

14. JLR: 世界販売100万台目標に向けSUV製品拡充、PHEV、mHEV設定拡大 | |

◇SUV生産体制の整備に向け積極的に投資 | |

◇SUV販売台数が2012年比2倍以上拡大 | |

15. 中国メーカー: B/C-SUVの製品を中心に拡充進め、販売に占めるSUV比率は上昇続く | |

◇長城汽車、Havalを核に高級ブランドWey、電動車ブランドOraを新設 | |

◇上汽集団、2018年までに4ブランドでSUVを展開も販売に占めるSUV比率は3割程度 | |

◇ 長安汽車、SUV市場参入は2012年と遅めだが、積極的な製品拡充で 販売に占めるSUV比率は6割 | |

◇広汽乗用車、TrumpchiブランドでB~D-SUVの製品を展開、先進国市場への進出も視野 | |

◇BYD、各セグメントで1モデルずつ展開、電動車ラインアップは他社より豊富 | |